O que está previsto no Projeto de Lei que trata da nova faixa de isenção do Imposto de Renda?

Se o texto for aprovado pelo Congresso Nacional este ano, a partir de 2026, quem ganhar até R$ 5 mil por mês não precisará mais pagar Imposto de Renda. Hoje, a faixa de isenção é até R$ 2.259,20. Além disso, para quem ganha entre R$ 5 mil e R$ 7 mil, haverá um desconto parcial. A mudança significa mais dinheiro no bolso do trabalhador: com menos imposto descontado, a renda líquida aumenta.

Quantas pessoas serão beneficiadas?

Serão 10 milhões de brasileiros beneficiados pela nova isenção do Imposto de Renda. Somando esse público aos 10 milhões já beneficiados pelas mudanças de 2023 e 2024, são 20 milhões de pessoas que deixam de pagar Imposto de Renda desde o início da atual gestão do Governo Federal, em 2023. Com isso, 90% dos brasileiros que pagam Imposto de Renda (mais de 90 milhões de pessoas) estarão na faixa da isenção total ou parcial, e 65% dos que declaram do Imposto de Renda de Pessoa Física (26 milhões de pessoas) serão totalmente isentos.

» Presidente envia ao Congresso PL que amplia para R$ 5 mil a faixa de isenção do Imposto de Renda

» Trabalhadores celebram potencial do PL que amplia isenção do IR: “alívio no bolso”

» Cartilha com os principais conceitos do PL

Quantas pessoas passarão a pagar Imposto de Renda mínimo com essa medida?

Apenas 141,4 mil contribuintes (0,13% do total) passarão a contribuir pelo patamar mínimo. Isso representa 0,06% da população total do País. Esse grupo é composto por pessoas que recebem mais de R$ 600 mil por ano e que não contribuem atualmente com alíquota efetiva de até 10% para o Imposto de Renda.

A tributação mínima das altas rendas é uma medida compensatória da ampliação da faixa de isenção do IR?

Sim. A ampliação da faixa de isenção resulta em uma redução da arrecadação de receita pela União da ordem de R$ 27 bilhões. A tributação mínima das altas rendas possibilitará ampliação de receita de R$ 25,22 bilhões, além de R$ 8,9 bilhões em virtude da tributação de 10% na remessa de dividendos ao exterior (apenas para domiciliados no exterior).

- Alguns dos principais pontos do Projeto de Lei enviado ao Congresso

Quanto os trabalhadores vão economizar por ano?

Com a nova faixa de isenção do Imposto de Renda, trabalhadores terão reduções relevantes no IR. Por exemplo, um motorista que receba R$ 3.650,66 mensais poderá economizar aproximadamente R$ 1.058,72 ao ano. Já uma professora com salário mensal de R$ 4.867,77 terá uma economia anual de cerca de R$ 3.970,07. Um profissional autônomo com rendimento mensal de R$ 5.450,00 economizará R$ 3.202,44 por ano. Por fim, uma enfermeira com salário de R$ 6.260,00 poderá ter uma redução anual de R$ 1.821,95 no valor pago de Imposto de Renda

O que acontece com quem ganha entre R$ 5.000,00 e R$ 7.000,00 terá algum desconto?

Quem ganha esses valores vai pagar menos imposto do que paga atualmente porque terá isenção parcial, ou seja, um desconto progressivo que vai diminuindo gradualmente.

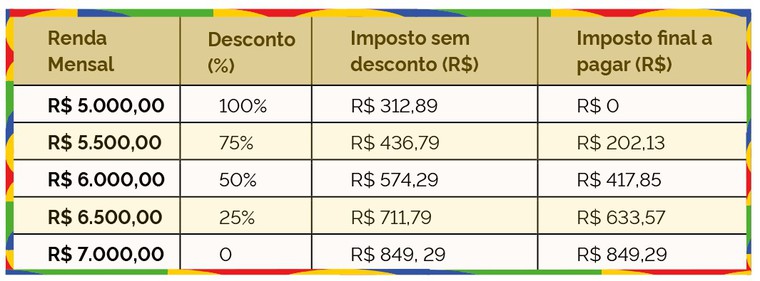

Confira os descontos para essa faixa de renda:

Sou CLT e ganho R$ 55 mil por mês. Vou ser mais taxado?

Não. Quem tem vínculo CLT já tem imposto retido na fonte. Nada muda.

Sou CLT, mas também faço ‘bicos’ e recebo pagamentos via Pix, e meu total mensal ultrapassa R$ 50 mil. Serei taxado?

Não haverá tributação adicional sobre esse valor. A nova regra não afeta salários, honorários, aluguéis ou outras rendas já tributadas na fonte. A medida se aplica apenas a quem recebe rendimentos isentos, como dividendos de empresas. Portanto, mesmo que o rendimento total anual ultrapasse R$ 600 mil, só haverá impacto se parte significativa desse valor vier de rendimentos isentos, como dividendos (parte do lucro de uma empresa que é distribuída aos seus acionistas). Se seus rendimentos são salariais e você já paga IR sobre eles, nada muda.

Como funciona a tributação mínima para altas rendas?

Primeiro, soma-se toda a renda recebida no ano, incluindo salário, aluguéis, dividendos e outros rendimentos. Se essa soma for menor que R$ 600 mil, não há cobrança adicional. Se ultrapassar esse valor, aplica-se uma alíquota que cresce gradualmente até 10%, para quem ganha R$ 1,2 milhão ou mais. Já na hora de calcular o valor do imposto devido, alguns rendimentos são excluídos, como ganhos com poupança, títulos isentos, herança, aposentadoria e pensão de moléstia grave, venda de bens, outros rendimentos mobiliários isentos, além de indenizações.

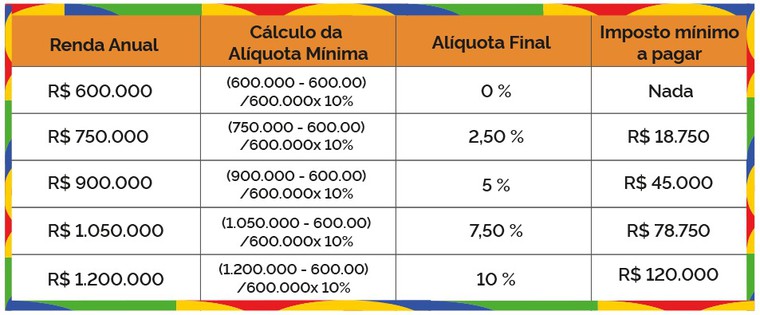

Confira os percentuais de tributação mínima para alguns exemplos:

Se já pago imposto sobre minha renda, como funciona a tributação mínima?

O imposto mínimo considera o que já foi pago. Se um contribuinte com R$ 1,2 milhão anuais pagou 8% de IR, terá que pagar apenas mais 2% para atingir os 10%. Se um contribuinte com R$ 2 milhões já pagou 12% de IR, não pagará nada a mais.

Por que essa medida representa justiça tributária?

Porque reduz a carga tributária sobre quem ganha menos e corrige uma distorção do sistema atual. Atualmente, contribuintes de altas rendas pagam proporcionalmente menos imposto que a classe média devido às isenções sobre dividendos. A nova medida propõe uma alíquota mínima para essas rendas isentas, garantindo mais equidade tributária.

Como essa medida se compara à tributação internacional?

Mesmo com a alíquota mínima, a carga tributária sobre pessoas jurídicas e físicas no Brasil continua abaixo da média internacional. Em relação aos dividendos, o PL traz um mecanismo que impede que a tributação conjunta da pessoa jurídica e da pessoa física seja superior a 34%. Isso é abaixo da média de outros países, usualmente acima de 40%.

Estados e municípios perderão arrecadação com a nova isenção?

Não. Apesar da redução na retenção de IR na fonte, estados e municípios se beneficiarão com o repasse da compensação das altas rendes e com o aumento da massa salarial recebida pelos trabalhadores e do consumo, ampliando a arrecadação de ICMS, ISS e IBS.

A tabela do IR será alterada?

Não. A dedução ocorre após a aplicação da tabela progressiva, garantindo isenção total até R$ 5.000,00 e parcial até R$ 7.000,00.

Quais as alíquotas para rendimentos acima de R$ 5 mil?

As alíquotas progressivas permanecem: 7,5% / 15% / 22,5% e 27,5%

Ganho de capital não realizado entra na tributação mínima?

Não. O PL é expresso ao não prever o ganho de capital para fins de tributação mínima.

A retenção na fonte se aplica a produtos financeiros incentivados?

Não. Rendimentos isentos não são computados.

Aposentadoria ou pensão de moléstia grave será tributada?

Não. O PL é expresso ao não prever aposentadoria ou pensão para portadores de moléstia grave para fins de tributação mínima.